国債が“品薄”ってどういうこと?

株価などと並ぶ“経済の体温計”の1つに、長期金利があります。10年ものの国債の利回りがその代表的な指標なんですが、今、日本の債券市場では、10年ものの国債の値がつかない事態が頻発しているというんです。いったい何が起きているのでしょうか。

金利って聞くとちょっと取っつきにくいけど、住宅ローンなんかに大きく影響するんですよね。

そう。1年以上の期間でお金を貸し借りするときの金利が長期金利。その代表的な指標が、債券市場で取り引きされる10年ものの国債の利回りね。今は歴史的な低金利で、長期金利は0.04%~0.05%くらい(6月上旬)。

一般的に、金利が下がればお金の貸し借りが活発になって景気を支える効果が。逆に金利が上がれば、貸し借りがしにくくなって景気の過熱を抑える効果があると言われている。国債は国の借金だから、その金利は国の財政の信用力もあらわしているわ。

そんな大事な指標なのに、市場で値が付かない…どういうことですか?

国債の利回りは、金融機関などの投資家の売り買いで決まる。

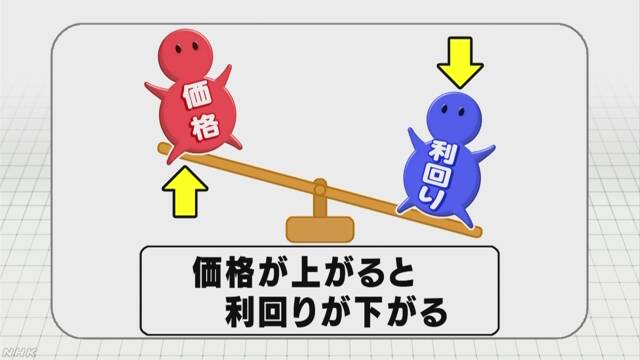

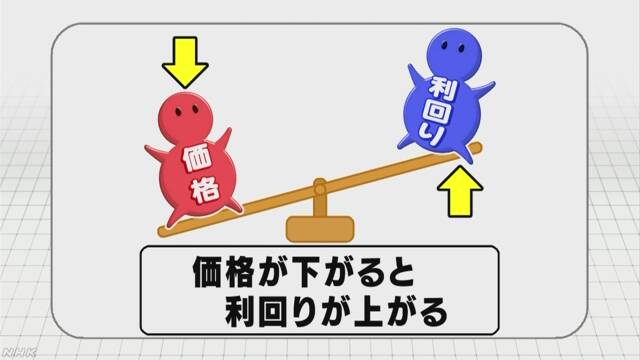

人気が上がれば価格が上がって利回りは下がる(低い利回りでも買い手がつく)。逆に人気が下がれば価格は下がって利回りは上がる(利回りが高くないと買い手がつかない)関係にあるの。

ところが今は、市場に出回る国債の量そのものが少なくなって、1日中取り引きが成立しないという日が増えている。終日取り引きが成立しなかった日は、ことしに入ってすでに5日(6月14日時点。国債取り引き仲介大手の日本相互証券による)。去年は1年間で2日だけだったから、半年たたずに2倍以上に増えている計算ね。

なぜそんなことが起きるんですか?

1番大きな理由は、「日銀」なの。日銀は、大規模な金融緩和の一環として大量の国債を買い取って市場にお金を供給している。黒田総裁のもとでの大規模緩和がすでに6年目に入っていて、いまや日銀は、国債全体の40%以上を持つまでになっているのね。

金融機関も取り引きの担保にするためなどに一定の国債を持っていなければいけない。だから、市場で国債を売ろうという人が少なくなって極端な“品薄”になっているというわけ。

そんな状態でいいんですか?何か問題が起きそうだけど。

「経済の体温計」としての役割が果たせなくなることが心配ね。日銀は物価がもっと上がるまで金融緩和を続けると言っているから、これからも国債の“品薄”は続き、取り引きが成立しない日も増えそう。

専門家の間からは、「長期金利は財政の悪化などを見極める上で重要な指標だが、取り引きが薄くなれば、こうした予兆を正確に判断できず見逃すリスクが高まる」といった意見が出ているの。

“品薄”の状態は、長引く金融緩和の副作用の1つと言えるから、日銀が市場の状況に慎重に目配りしていくことは欠かせないと言えるわね。

# 注目のタグ

- # 新型コロナ (51件)

- # 暮らし・子育て (34件)

- # 銀行・金融 (34件)

- # 環境・脱炭素 (33件)

- # 自動車 (28件)

- # AI・IT・ネット (27件)

- # 財政・経済政策 (24件)

- # 働き方改革 (21件)

- # 給与・雇用 (21件)

- # 日銀 (19件)

- # 企業の合従連衡・業界再編 (18件)

- # 消費税率引き上げ (17件)

- # エネルギー (17件)

- # 農業・農産品 (15件)

- # 原油価格 (14件)

- # 人手不足 (14件)

- # 物価高騰 (13件)

- # 外食 (13件)

- # 旅行・インバウンド (12件)

- # 株式市場・株価 (12件)

- # 景気 (12件)

- # 経済連携・貿易 (12件)

- # ウクライナ侵攻 (11件)

- # 携帯料金 (10件)

- # コンビニ (10件)

- # お酒 (10件)

- # 携帯電話 (9件)

- # 鉄道 (9件)

- # キャッシュレス決済 (9件)

- # 為替 (9件)