相次ぐ銀行破綻 アメリカで何が起きている?背景に何が…

アメリカで3月10日から12日にかけて2つの銀行が経営破綻しました。破綻の規模は史上2番目と3番目という驚くべきもの。どうしてこのような規模の大きな銀行が破綻に至ったのでしょうか。金融当局はどのような手段を取ったのでしょうか。分からないことを、ワシントン支局の小田島記者とアメリカ総局の江崎記者が一挙に解説します。

破綻した2つの銀行はどんな銀行だったのですか?

3月10日に経営破綻した「シリコンバレーバンク」は総資産が2022年末の時点で、およそ2090億ドル、日本円でおよそ28兆円。(※円相場1ドル=135円で計算)

アメリカの銀行の破綻としては、金融危機のさなか、2008年に起きた貯蓄金融機関、「ワシントン・ミューチュアル」の破綻に次ぐ2番目の規模です。

最先端のIT企業やスタートアップ企業が集まる西部カリフォルニア州のシリコンバレーに拠点を置き、17の店舗を展開していました。

名前がシリコンバレーだからやっぱりIT系が強かったのでしょうか?

そうですね。1983年の創業以来、主にテクノロジー関連のスタートアップ企業や、スタートアップ企業に出資するベンチャーキャピタル向けの融資で知られていました。

この銀行の資料によりますと、去年1年間にベンチャーキャピタルが出資するテクノロジーやヘルスケア関連の企業がアメリカで行った株式の新規公開のうち、44%がこの銀行の取引先だったということです。

「シリコンバレーバンク」はなぜ破綻したのですか?

いくつかの要因がありますが、

①貸し出し先の資金繰り悪化

②金融政策の影響

③SNSによる情報拡散

などがあげられます。

まず、①貸出先の業績悪化(資金繰り悪化)です。

取引先の多くがスタートアップ企業でしたが、立ち上げた新規事業が軌道に乗るため資金調達が必要になりますよね。

2020年3月から新型コロナウイルスの感染拡大による経済のダメージを抑えるため、FRB=連邦準備制度理事会による大規模な金融緩和策が実施されました。

それによって資金を調達しやすくなり、余った資金がシリコンバレーバンクの預金として増加する形になりました。

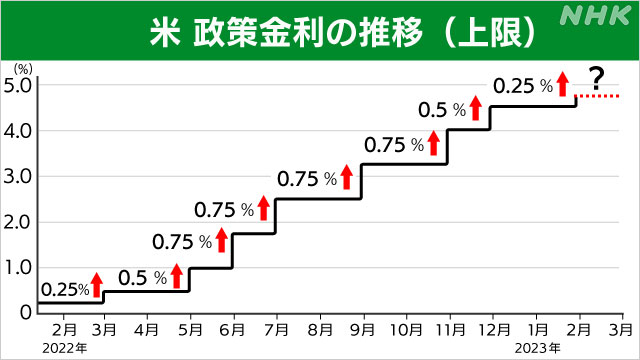

しかし、2022年3月からFRBが急ピッチで利上げを進めると、状況は一変。借り入れの金利が引き上げられたことで資金が調達しにくくなり、株価も下落傾向となる中でIPO=株式の新規公開もしにくくなりました。

IT関連銘柄の多いナスダックの2022年1年間のIPOの件数は161件と、2021年の752件の4分の1以下になっています。

顧客のスタートアップ企業の資金繰りが苦しくなり、シリコンバレーバンクから預金を引き出したことが、銀行の経営を悪化させたと見られています。

金融政策の影響は大きいのでしょうか?

大きいと思います。さきほども言いましたようにFRBがコロナ禍で続けた大規模な金融緩和策、そして一転して急ピッチで進めた利上げ、これがこの銀行の経営に大きな影響を及ぼしました。

FRBが大規模な金融緩和策に踏み切った2020年3月以降。緩和マネーがふくらみ、スタートアップ企業などの取引先はお金に余裕ができて「シリコンバレーバンク」の預金が増加したのです。

2022年3月末時点の預金はその2年前と比べて3.2倍にまで急増していました。

預金が増えたらダメなのですか?

この銀行の場合、大量に集めた預金を国債や住宅ローン債券などで運用していました。

しかし、アメリカでは記録的なインフレに見舞われたことから、FRBは2022年3月に利上げに踏み切り、その後も急ピッチで政策金利を引き上げました。

政策金利が引き上げられると、その影響で、債券市場で取り引きされている国債などの債券の金利も上昇します。

債券の価格は金利が上がれば下落する関係にあるため、2022年から債券の価格は下落傾向が続いていました。

1でお伝えしたとおり、貸し出し先の預金の引き出しがあり、銀行としてはお金の手当てをするためには価格の下落した債券を売らないといけない状況になり、経営が悪化していったとみられているんです。

経営破綻とSNSって関係あるのですか?

ありそうなんです。銀行は債券の売却による損失を明らかにし、それが引き金となり、SNSなども通じて経営悪化への懸念が預金者の間で急速に広がったと見られてます。

この銀行を傘下に置く持ち株会社は3月8日、国債などの債券を売却した結果、18億ドル、日本円でおよそ2400億円の損失を出し、公募増資を計画しているとを発表しました。

これを受けて株価が大幅に下落。ツイッターなどのSNSでも経営が危ないとの投稿が広がり、顧客による預金の引き出しも加速したものとみられているんです。

やはりSNSの情報伝達のスピードは格段に速く、それが危機を増幅した形です。

シグネチャーバンクのほうはどうですか?

3月12日に経営破綻しました。

総資産は2022年末の時点でおよそ1103億ドル、日本円でおよそ14兆7800億円。

アメリカの銀行の破綻として過去3番目の規模。史上2番目と3番目の銀行破綻がわずか3日の間に起きたことなります。

シグネチャーバンクは2001年の設立で、ニューヨークに拠点を置き、40の店舗を展開。

暗号資産関連の企業向けの融資で知られていたということです。

なぜ経営破綻したのですか?

2つの要因が指摘されています。

①米銀への不安連鎖

②暗号資産業界への疑心暗鬼

①はシリコンバレーバンクの経営破綻によって、アメリカの銀行は経営が悪化しているのではないかとの疑念が強まり、信用不安が広がったことです。

アメリカのメディアは、シリコンバレーバンクが経営破綻した3月10日に、シグネチャーバンクから多額の預金が引き出されたと報じていて、シリコンバレーバンクの経営破綻が、直接の破綻の引き金になったと見られています。

②は暗号資産業界に対する疑心暗鬼も背景にあると指摘されています。

暗号資産業界では2022年11月に、暗号資産交換業大手のFTXトレーディングが経営破綻したことをきっかけに、信用不安が広がっていました。

アメリカのメディアは、シグネチャーバンクが暗号資産関連企業向けの融資に力を入れていたため、経営の先行きへの懸念から預金を引き出していたと伝えています。

3月8日に、FTXトレーディングと取り引きがあったアメリカの銀行持ち株会社、シルバーゲート・キャピタルが傘下の銀行の預金が大幅に減少したため、銀行の事業を清算する方針を明らかにしたことも顧客による預金の引き出しを加速させたと見られています。

相次ぐ銀行破綻にアメリカの当局はどう対応したのですか?

政府・金融規制当局の幹部の脳裏に深く刻まれているのが、2008年の金融危機、いわゆるリーマンショックです。

銀行破綻に端を発した金融危機が、アメリカのみならず世界経済に甚大かつ深刻な打撃を与えたからです。

こうした金融危機をなんとしても避けるため、アメリカ財務省などは異例の措置を取ります。

本来、25万ドルまでしか保護されない預金を全額保護すると発表しました。

2008年の金融危機でも取られなかった異例の措置です。

全額保護ってすごいですね。

本当に異例だと思います。

日本でも普通預金は元本1000万円までとその利息は保護されますが、それ以上は資産の状況次第で、全額は保護されません。

アメリカは本来、民間のビジネスに国が介入することを極端に嫌う国民性があります。

規模が大きければどんな銀行でも預金は全額保護されるという前例を作ることになり、モラルハザードを生みかねません。

それでも、異例の措置に踏み切ったのは、やはり金融危機を回避しなくてはならないという強い思いです。

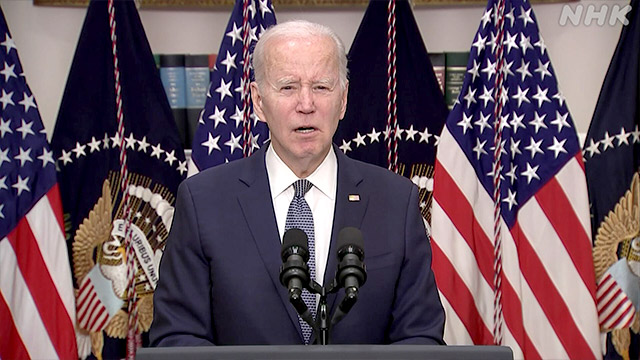

こうした対応をめぐって13日緊急で演説を行ったバイデン大統領は、「国民の税金が投じられることはない。株主は損失を被り、経営陣は解任される。これが資本主義の仕組みだ」と強調しました。

国民に理解してもらいたいという思いでしょうね。

さらに、ほかの金融機関で預金の引き出しが起きる事態に備えて、FRBが最後の貸し手として金融機関に資金を供給する枠組みを設けました。

銀行の資金繰りを支援し金融システムの安定化につなげるねらいでした。

今後、影響はどこまで広がりそうですか?

最も警戒されているが、銀行の経営に対する信用不安が広がり、取り付け騒ぎのような事態になって預金が流出し、さらに銀行が経営破綻することです。

さらなる銀行の経営破綻に歯止めをかけることができるかどうかが、当面の焦点となっています。

相次ぐ経営破綻によってアメリカの金融政策に影響が及ぶのでしょうか?

影響が及ぶことは避けられない情勢です。

ニューヨークの金融市場では、相次ぐ破綻でFRBが銀行の経営への影響を踏まえて利上げのペースを緩めるとの見方が急速に強まりました。

銀行の破綻が相次ぐ前には、インフレの収束に時間がかかるとの懸念が根強く、FRBが3月21日から22日にかけて予定されている金融政策を決める会合で0.5%の大幅な利上げに踏み切るとの見方が強まっていました。

しかし、銀行の相次ぐ経営破綻で状況は一変。

この会合では、0.25%の利上げか、もしくは利上げを止めるのではないかとの見方も広がっています。

しかしインフレを収束させることはアメリカ経済の最大の課題の1つであり、簡単ではありません。

銀行の経営に配慮して利上げのペースを緩めすぎれば、インフレが再燃して、アメリカ経済は厳しい状況に追い込まれることになりかねません。

FRBは、利上げが金融システムに及ぼす影響をできるだけ抑えながら、インフレを収束させるという、いちだんと難しいかじ取りを迫られています。

※為替はそのときどきの円相場で計算

# 注目のタグ

- # 新型コロナ (51件)

- # 暮らし・子育て (34件)

- # 銀行・金融 (34件)

- # 環境・脱炭素 (33件)

- # 自動車 (28件)

- # AI・IT・ネット (27件)

- # 財政・経済政策 (24件)

- # 働き方改革 (21件)

- # 給与・雇用 (21件)

- # 日銀 (19件)

- # 企業の合従連衡・業界再編 (18件)

- # 消費税率引き上げ (17件)

- # エネルギー (17件)

- # 農業・農産品 (15件)

- # 原油価格 (14件)

- # 人手不足 (14件)

- # 物価高騰 (13件)

- # 外食 (13件)

- # 旅行・インバウンド (12件)

- # 株式市場・株価 (12件)

- # 景気 (12件)

- # 経済連携・貿易 (12件)

- # ウクライナ侵攻 (11件)

- # 携帯料金 (10件)

- # コンビニ (10件)

- # お酒 (10件)

- # 携帯電話 (9件)

- # 鉄道 (9件)

- # キャッシュレス決済 (9件)

- # 為替 (9件)